2025亚太电商报告出炉:全球超60%份额,却因通胀“捂紧钱包”!

近日,NielsenIQ(NIQ)重磅发布《APAC E-Commerce Snapshot 2025》报告,揭秘亚太地区电商市场的“冰火两重天”:一边是全球电商份额稳超60%的“超级引擎”,一边是通胀压力下消费者变“精打细算”的新常态。

想象一下:中国、韩国这些成熟市场稳如老狗,越南、菲律宾等新兴黑马狂飙突进,但大家买东西时都开始“比价党”上身!报告预测,到2030年,快消品(FMCG)电商将占亚太总零售额的30%,这波红利,谁抓谁赚翻。来,咱用最新数据(2024全年的SKU级洞察)扒一扒报告亮点,让你一看就懂、马上行动!

核心数据:亚太电商“霸王硬上弓”,份额碾压全球

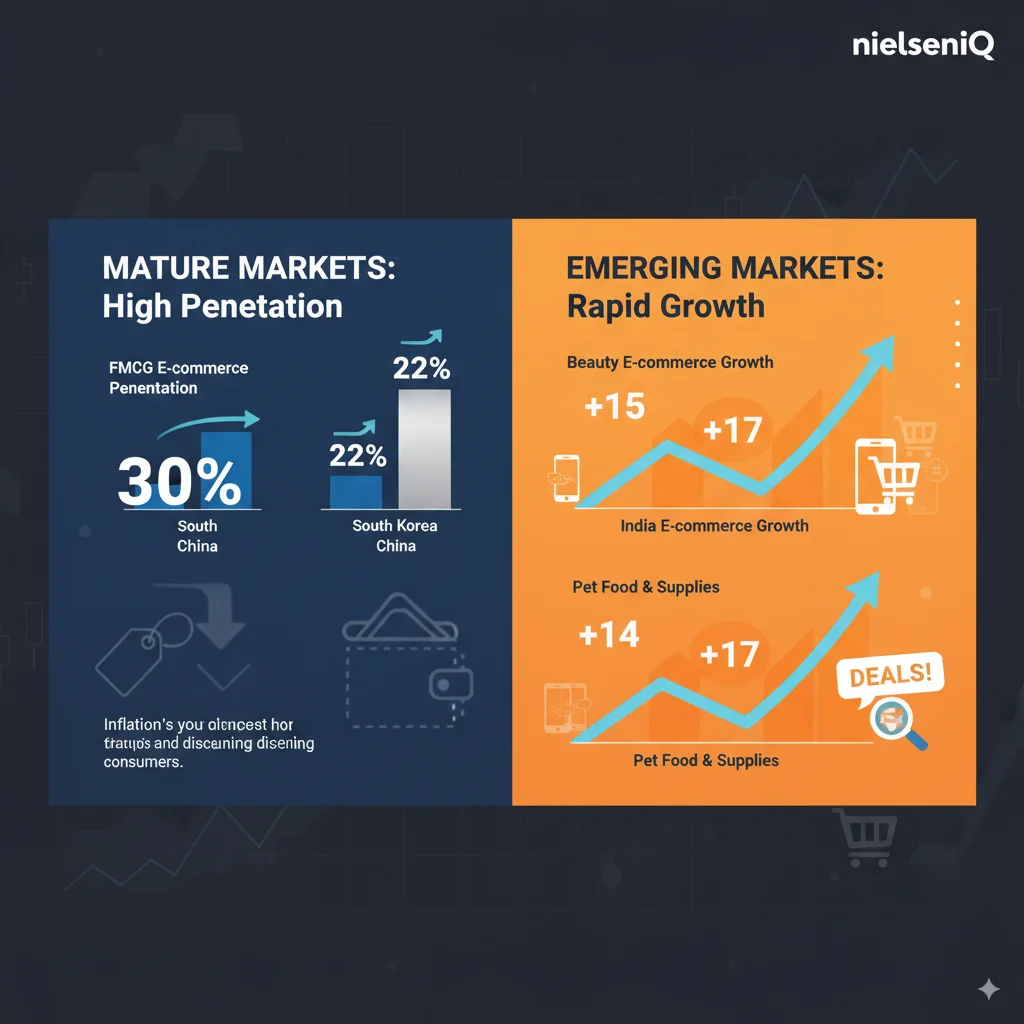

报告直击要害:亚太电商2025年继续领跑全球,占总份额超60%!这得益于中国(全球最大电商市场)和韩国的高渗透率,但新兴市场如印度、印尼的增速更猛——线上价值增长强劲,预计到2030年FMCG电商渗透率达30%。

不过,通胀和经济不确定性让消费者支出更谨慎,价格敏感性飙升:21%的亚太消费者把线上购物当“省钱神器”,但更爱促销和折扣。

- 成熟市场稳健:韩国电商渗透率最高(FMCG超30%),中国紧随其后。

- 2024年,韩国宠物食品电商增17%、美妆品三季度销售额涨22%;新加坡宠物食品增4%,但整体增速放缓。

- 新兴市场爆发:印度线上价值增长强劲,美妆三季度增15%;越南、菲律宾等受益于Shopee、TikTok Shop等平台,社交商务和直播购物火爆。

- 2 个来源宠物食品&美妆双星闪耀:2023-2024年,宠物食品电商整体稳定增长;美妆线上优势明显,韩国&印度领跑。

| 市场类型 | 关键亮点 | 增长数据(2024) | 挑战 |

|---|---|---|---|

| 成熟(如中、韩) | 高渗透率,FMCG电商超30% | 韩国美妆+22%,宠物+17% | 通胀下价格敏感,促销依赖 |

| 新兴(如印、越、菲) | 价值增长强劲,社交商务火 | 印度美妆+15%,东南亚GMV飙升 | 经济不确定,支出谨慎 |

| 整体亚太 | 全球份额>60%,2030 FMCG占30% | 线上购物频率升(印尼每28天一次) | 信任提升但间购间隔拉长(如澳、新) |

为什么亚太这么“韧性十足”?三大趋势+消费者“新玩法”

- 成熟 vs. 新兴双轨并进:中国&韩国像“老江湖”,电商已成主流;越南&菲律宾像“潜力股”,移动支付和5G加速渗透。报告指出,亚太是全球趋势输出地:社交商务、快速商务、直播购物从这里“出口”到欧美。

- 品类“宠儿”崛起:宠物食品电商稳增(韩国领跑),美妆线上销量爆表——消费者爱“即时满足”,促销和社交评论是关键驱动力。2024年,线上买家支出人均涨,信任感提升,但频率因通胀而微降。

- 消费者“精明升级”:通胀下,大家从“乱买”变“有意购”——57%求解压产品,蛋白质&健康品热卖。线上购物成省钱战术,但更挑剔:爱看评论、追促销,间购间隔在印尼&泰国缩短至28-29天。

市场碎片化,卖家需“因地制宜”——成熟市场深耕品牌忠诚(如韩国美妆联名),新兴市场抢社交流量(如TikTok Shop闪售)。优化数字货架、提升用户体验、盯紧SKU数据,才能避开通胀坑。2025,亚太电商虽有经济“冷风”,但机会满满:谁懂消费者“谨慎心”,谁就赢!

订阅评论

登录

0 评论

最新